Le Bitcoin traverse en ce mois de février 2026 une phase de transition structurelle d’une rare complexité. Depuis son sommet historique de 126 272 $ en octobre 2025, l’actif a chuté de plus de 45 %, oscillant désormais dans une fourchette critique comprise entre 67 000 $ et 68 000 $. Cette analyse exhaustive décortique les dynamiques macroéconomiques, la microstructure du marché et les niveaux techniques clés pour comprendre ce qui attend le BTC dans les semaines à venir.

1. Environnement Macroéconomique : Des Vents Contraires Historiques

La Décision de la Cour Suprême et la Résilience du Bitcoin

Le 20 février 2026, la Cour suprême américaine a rendu une décision historique invalidant une large partie du programme tarifaire de l’administration Trump — un choc représentant environ 180 milliards de dollars annualisés de mesures douanières. Par 6 voix contre 3, les juges ont statué que l’IEEPA ne conférait pas au président l’autorité d’imposer des tarifs d’une telle ampleur. En quelques heures, le président Trump a riposté en imposant un nouveau tarif mondial de 10 %, rapidement relevé à 15 % via une base légale alternative.

Ce qui a surpris les observateurs : le Bitcoin n’a pas capitulé. Après un bref plongeon vers 66 500 $, l’actif a rebondi vers 68 000 $ avant de consolider. Cette résilience idiosyncratique suggère que le marché avait déjà intégré les pires scénarios macroéconomiques dans ses valorisations.

Kevin Warsh à la Fed : La Fin des Espoirs de Baisse de Taux

Le véritable vent de face provient de la sphère monétaire. La nomination de Kevin Warsh, figure emblématique du camp « faucon », à la présidence de la Fed a anéanti les derniers espoirs d’assouplissement monétaire. Le consensus de marché s’est violemment déplacé vers un paradigme d’aucune baisse de taux en 2026, avec même des anticipations marginales de nouvelles hausses si l’inflation importée s’enracine.

Dans cet environnement de taux élevés, le Bitcoin — actif non productif de rendement — souffre d’un désavantage structurel majeur. Sa corrélation avec l’or physique est passée sous -0,5 sur les 50 dernières sessions, démontrant empiriquement qu’il se comporte aujourd’hui comme un actif à risque sensible à la liquidité, non comme une réserve de valeur.

2. Dynamiques On-Chain : L’Exode des « Smart Money »

Hémorragie des ETF Bitcoin : 4,8 Milliards de Dollars Évaporés

Le catalyseur de la phase haussière 2024-2025 — les ETF Bitcoin spot américains — s’est retourné pour devenir le premier moteur de pression vendeuse. Les données compilées font état de 12 jours consécutifs de flux nets sortants, avec plus de 4,8 milliards de dollars quittant ces véhicules financiers. Le fonds phare iShares Bitcoin Trust (IBIT) de BlackRock a subi à lui seul une saignée historique de 528 millions de dollars en une seule séance.

Ce mouvement de de-risking froid et calculé reflète le comportement des grands gestionnaires institutionnels qui liquident leurs expositions périphériques dans un contexte de visibilité macroéconomique quasi nulle.

Distribution des Baleines et Frontière du Régime Baissier

L’analyse on-chain révèle une distribution agressive des « baleines » : les adresses détenant plus de 1 000 BTC ont réduit leurs avoirs de 23 000 unités (-12%) en janvier seul. Un transfert particulièrement préoccupant de 11 000 BTC (760 millions $) vers les wallets de Binance a été observé, signalant une préparation évidente à la liquidation.

Donnée cruciale : le prix spot du BTC (~67 000 $) évolue désormais sous le coût de base réalisé de la cohorte des détenteurs de 12 à 18 mois. Historiquement, ce signal a toujours marqué l’entrée en régime baissier structurel, transformant ce niveau en résistance écrasante plutôt qu’en support.

3. Analyse Technique Multi-Temporelle

Graphique Journalier : Le Death Cross Consommé

Sur le graphique journalier, le Bitcoin évolue à l’intérieur d’un canal baissier rigoureux avec une succession de sommets et creux descendants. Le croisement baissier entre l’EMA 21 et l’EMA 50 semaines — le redouté Death Cross — s’est matérialisé explicitement. Selon les travaux statistiques de Rekt Capital, ce signal précède invariablement une continuation macroéconomique vers les bas-fonds. La cible algorithmique se situe à 49 180 $. Un CME Gap ouvert à 84 000 $ pourrait toutefois provoquer un violent bear market rally à court terme.

Graphique 4 Heures : Structure WXYXZ et Résistance à 68 300 $

Sur le 4 heures, l’analyste technique KlejdiCuni identifie le marasme actuel (oscillation entre 72 250 $ et 65 170 $) comme une structure corrective WXYXZ — une suite de zigzags conçue pour épuiser la patience des traders. Le pivot temporaire se situe à 67 400 $. L’incapacité des acheteurs à briser la résistance des 68 300 $ traduit un vide sidéral en termes de momentum acheteur.

Graphique 15 Minutes : Guerre de Tranchées et Volatilité Quasi-Nulle

Sur le 15 minutes, le prix est prisonnier du nuage Ichimoku autour de 68 060 $. La volatilité quotidienne est tombée à un chiffre consternant de 0,59%. Le volume est dramatiquement plat. Le marché attend un catalyseur fondamental pour déclencher la prochaine détonation de liquidité — à la hausse ou à la baisse.

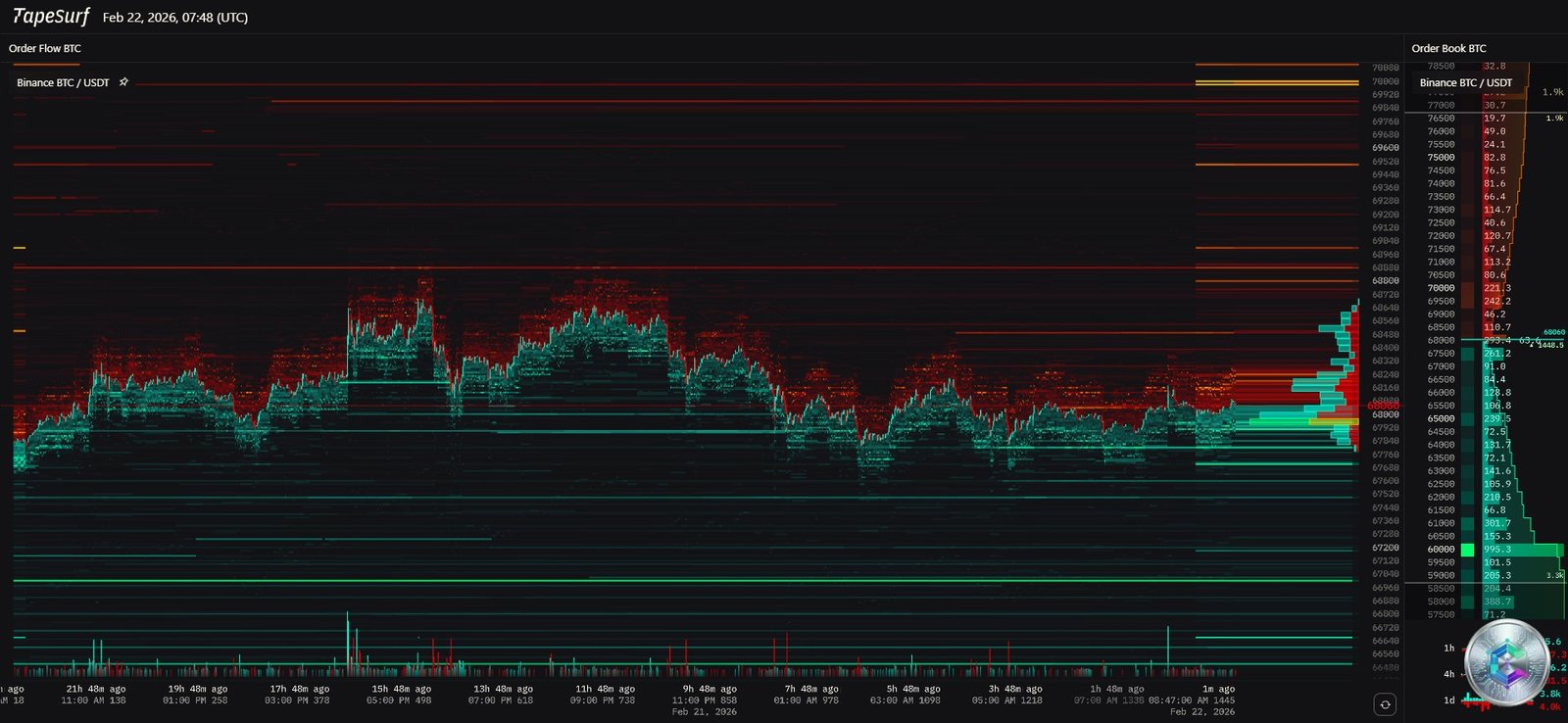

Heatmap des Liquidités : Les Murs d’Ordres Révélés

La heatmap TapeSurf révèle un ciel lourdement chargé d’ordres de vente au-dessus du prix actuel. Les deux murs de liquidité supérieurs les plus proéminents se situent exactement à 67 400 $ et 68 160 $. Ces niveaux agissent comme des champs de force magnétiques : si le prix franchit 68 160 $, une cascade de short covering propulserait mécaniquement le prix à la hausse. En 24 heures, 218 millions de dollars de liquidations ont été enregistrées, dont 77% sur des positions longues.

4. Cartographie Stratégique des Niveaux Clés

| Niveau | Prix ($) | Nature |

|---|---|---|

| R4 – Résistance Absolue | 84 000 $ | CME Gap ouvert – Aimant ultime pour un bear market rally |

| R3 – Pivot de Régime | 80 700 $ | Frontière bull/bear – Résistance macrostructurelle majeure |

| R2 – Résistance Secondaire | 74 400 – 74 800 $ | Ancien support de distribution – Plafond de verre institutionnel |

| R1 – Résistance Immédiate | 68 160 $ | Cluster de stops shorts – Déclencheur de short squeeze |

| PIVOT Intraday | 67 400 $ | Centre de gravité stochastique actuel |

| S1 – Support Court Terme | 67 000 $ | Plancher psychologique – Rupture = signal baissier |

| S2 – Support Secondaire | 65 170 $ | Point bas de la structure WXYXZ – Dernière chance scalpers |

| S3 – Zone de Capitulation | 58 000 – 60 000 $ | Demand Zone institutionnelle historique |

| S4 – Support Terminal | 49 180 $ | Cible algorithmique ultime de la purge cyclique |

5. Risques de Second et Troisième Ordres

Le paradoxe réglementaire : Le « Clarity Act » porté par le sénateur Moreno, qui promet enfin un cadre réglementaire clair pour les cryptomonnaies, laisse le marché totalement indifférent. La leçon est cinglante : la réglementation positive n’agit plus comme catalyseur haussier lorsque la contraction monétaire est systémique. La liquidité prime sur la légalité.

Le risque de flash crash : L’effondrement de la profondeur du carnet d’ordres — passée de 70 millions à seulement 6 millions de dollars sur une amplitude de 5% — crée une fragilité asymétrique extrême. Le moindre ordre vendeur institutionnel pourrait traverser le carnet sans contrepartie, déclenchant un krach éclair. Cette menace justifie le skew d’options à 20% payé par les institutionnels pour se couvrir.

La mutation industrielle du minage : L’acquisition d’Exaion par MARA (Marathon Digital) pour se diversifier vers l’hébergement IA représente une bifurcation ontologique du secteur. Si la rentabilité du minage reste comprimée, la puissance de calcul pourrait massivement migrer vers les LLMs, soulevant des questions existentielles sur la sécurité du réseau Bitcoin à long terme.

Conclusion : Neutralité de Rigueur

L’analyse convergente de l’ensemble de ces données — macroéconomiques, on-chain, techniques et microstructurelles — peint le portrait d’un Bitcoin coincé dans l’étau d’une contraction monétaire implacable et d’une microstructure anémiée. Les conditions d’une reprise organique durable ne seront réunies que lorsque le BTC parviendra à reconquérir et consolider les seuils successifs des 74 400 $ puis des 80 700 $, avec un retour simultané de l’intérêt ouvert institutionnel et une reconstruction de la profondeur du carnet d’ordres.

En attendant, chaque rallye technique devra être interprété comme une opportunité de désengagement plutôt que comme le signal d’une reprise. L’inertie baissière reste maîtresse absolue de la trajectoire, et la cible algorithmique à 49 180 $ demeure dans le viseur si les supports actuels cèdent.

⚠️ Avertissement : Cet article est rédigé à des fins pédagogiques et informatives uniquement. Il ne constitue en aucun cas un conseil en investissement, une recommandation d’achat ou de vente d’actifs numériques. Les marchés de cryptomonnaies sont hautement volatils et spéculatifs. Tout investissement comporte un risque de perte en capital. Consultez un conseiller financier agréé avant toute décision d’investissement.